Welche Arten von Mantelgesellschaften gibt es?

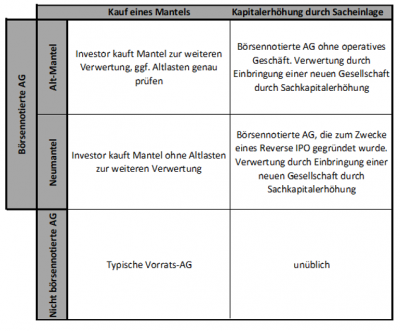

Die verschiedenen Arten von Mantelgesellschaften können nach ihrer Entstehung unterschieden werden.

Nicht börsennotierte Mantelgesellschaften sind klassische Vorratsgesellschaften, die von Dienstleistern gegründet werden und zum Verkauf gestellt werden. Das Interesse des Käufers liegt darin, die Zeit zwischen der Gründung und der Eintragung ins Handelsregister zu vermeiden, da in diesem Zeitraum ggf. Haftungsprobleme entstehen können. Der Kaufpreis errechnet sich aus einem geringfügigen Agio zum eingezahlten Stammkapital.

Börsennotierte Mantelgesellschaften bieten neben dem eigentlichen Wert der Gesellschaft ein weiteres Asset in Form der Börsennotiz. Je nach Entstehung des Börsenmantels kann noch zwischen einem Alt-Börsenmantel und einem Neu-Börsenmantel unterschieden werden, die wiederum beide Vor- und Nachteile haben:

- Ein Alt-Börsenmantel ist ein Überbleibsel einer ehemals operativen Aktiengesellschaft, die das operative Geschäft eingestellt hat. Typisch Kandidaten sind ehemalige Bergwerksfirmen, Schifffahrts-AGs oder auch gescheiterte Firmen des Neuen Marktes. Der Vorteil dieser Börsenmäntel liegt in dem gewachsenen Freefloat und in der Notiz in einem meist hochwertigen Segment, wie zB. dem Amtlichen Handel oder dem Regulierten Markt. Der Nachteil liegt in den etwaigen Haftungsrisiken, die in dem Mantel vor vielen Jahren entstanden sind und ggf. immer noch aufkommen können.

- Ein Neu-Börsenmantel ist eine Gesellschaft, die von einem Initiator zum Zwecke einer späteren Einbringung einer Gesellschaft gegründet würde. Der Initiator gründet also die Aktiengesellschaft, schafft die Voraussetzungen für eine Börsennotiz, führt dieses Listing durch und bietet anschließend diese Mantelgesellschaft zum Kauf (eher seltener) oder für eine Einbringung durch Sachkapitalerhöhung an. Der Vorteil liegt in der „Sauberkeit des Mantels“, Haftungsrisiken sind so gut wie ausgeschlossen.

Die Verwertung der Mantelgesellschaft kann über zwei Arten erfolgen:

- Bei einem einfachen Kauf der (mehrheitlichen) Anteile kann der Investor auf einen Börsenmantel zurückgreifen und nach seinen Vorstellungen weiter gestalten. Die Kaufpreisfindung ist komplex, da neben dem vorhanden Eigenkapital der Wert der Börsennotiz in irgend einer Form beziffert werden muss.

- Bei einer Einbringung durch Sachkapitalerhöhung beschließt die Mantelgesellschaft eine (umfangreiche) Kapitalerhöhung durch Einbringung einer neuen Gesellschaft. Beispiel: Eine Mantelgesellschaft hat 500.000 Aktien und beschließt auf einer Hauptversammlung die Einbringung der xy GmbH durch Ausgabe von 5.000.000 neuen Aktien. Nach der Kapitalerhöhung sind 5.500.000 Aktien vorhanden und es wird der Firmennamen, Satzung, etc. geändert – die xy GmbH ist quasi in den Börsenmantel „geschlüpft“. Eine einfache Kaufpreisfindung ist hier nicht möglich, da aus Sicht des Initiators eine starke Verwässerung stattfindet und auch aus Sicht des Investors die Relation/Attraktivität zwischen den beiden Gesellschaften relevant ist. Die Relationen aus diesem Reverse IPO (oder Reverse Takeover oder Reverse Merger) ergeben sich aus (hoffentlich) konstruktiven Gesprächen.

Mantelgesellschaft kaufen – Börsenmantel vs. AG kaufen